仮想通貨を少しずつ利確する際の税金の計算方法とメリット・デメリット

大手監査法人での監査実務、事業会社の経理財務、税理士法人の勤務を経た後、村上裕一公認会計士事務所を立ち上げる。仮想通貨の税金を専門とする税理士として、仮想通貨の様々な税金のご相談や顧問を手掛け、多くのお客様の仮想通貨の税金のお悩みを解決しています。

2025年07月27日

仮想通貨/暗号資産

この記事の監修者

村上裕一公認会計事務所/代表村上 裕一

大手監査法人での監査実務、事業会社の経理財務、税理士法人の勤務を経た後、村上裕一公認会計士事務所を立ち上げる。仮想通貨の税金を専門とする税理士として、仮想通貨の様々な税金のご相談や顧問を手掛け、多くのお客様の仮想通貨の税金のお悩みを解決しています。

近年、人気の副業として仮想通貨トレードがあります。仮想通貨の取引で得た収入は、適切に確定申告を行う必要があります。しかし、仮想通貨の確定申告方法について理解している人は少ないのが現状です。この記事では、仮想通貨の副業収入に関する確定申告の基本的な情報を記載し、確定申告に至るまでのやり方を解説します。

目次

仮想通貨の副業収入は、原則として雑所得に分類されます。雑所得とは、給与所得、事業所得、不動産所得などの他の所得区分に当てはまらない所得のことを指します。なお、一定の要件を満たすことで、仮想通貨の収入を事業所得として計上することも可能です。

ですが、事業所得として計上するためには要件があります。事業所得計上によるメリット及び事業所得計上のための要件については、下記の記事を参照ください。

仮想通貨においては、その1年間(1月1日~12月31日)の間に、一定の利益以上が出た場合に確定申告が必要となります。

具体的には、下記以上の利益が出た場合に確定申告が必要となります。

なお、詳細は下記の記事をご参照ください。

記事「仮想通貨の確定申告はいくらから必要?申告基準と手順を解説」

仮想通貨の副業収入の計算方法は、売却価格から取得価格を差し引いた金額となります。例えば、100万円で仮想通貨を購入し、120万円で売却した場合、収入金額は20万円になります。ただし、取引手数料などの経費がある場合は、収入金額から差し引くことができます。経費として計上できるのは、取引手数料、専用のパソコンや水道光熱費の利用部分のうち仮想通貨投資に関する部分などです。

確定申告は、毎年2月16日から3月15日までの期間に行います(土日の関係で若干前後することがあります)。

その概要や必要書類、提出書類については下記の通りになっています。

対象期間:1月1日~12月31日

実施時期:対象期間の翌年の2月16日~3月15日(土日で前後する可能性あり)

実施方法:税務署に直接出向く、もしくは、e-taxを利用

・給料の源泉徴収票(会社員の場合)

・ふるさと納税の寄付金証明書(ふるさと納税を実施している場合)

・仮想通貨の収入と必要経費のわかる資料(仮想通貨での利益がある場合)

・その他、不動産所得や株式の利益がある場合は、その金額がわかる資料

など

・特になし(通常の仮想通貨投資家の場合)

→確定申告において、提出する必要のある書類は非常に限定的になっています。

仮想通貨投資家の場合、給料、ふるさと納税、仮想通貨の利益の情報を確定申告書に記入することが多いですが、これらの資料は確定申告書に添付し提出する必要はありません。提出不要ではありますが、手元に保管しておく必要があります。

なお、住宅ローンの初年度適用など、限定的なケースにおいては、確定申告書に添付して書類提出が必要となっていますので、ご留意ください。

仮想通貨の取引で損失が出た場合、雑所得の損失として申告することができます。ただし、他の所得との損益通算や繰越控除は認められていません。

仮想通貨以外の雑所得の利益がある場合は、仮想通貨投資の赤字を申告することで、利益と損失を相殺することができ、節税をすることができます。

ですが、仮想通貨以外の雑所得の利益がない場合は、仮想通貨の赤字を申告したとしても、税金が一切変わらないために、この場合は仮想通貨の赤字を申告する必要もありません。

複数の取引所で仮想通貨を売買した場合は、全ての取引所の取引履歴を集計して、収入金額と経費を計算する必要があります。これは、国内の仮想通貨取引所のみならず、海外の仮想通貨取引所も計算の対象になります。また、メタマスクなどのウォレットを自身で作成し、DEX(分散型取引所)にてトレードを行った場合も計算の対象になります。

メタマスクの計算については、下記の記事をご参照ください

記事「メタマスク(Metamask)は税金計算が必要?具体的なやり方を税理士が解説」

仮想通貨投資の副業の収入を会社にばれたくない、と思いの方が多いと思います。

確定申告をすることで、その情報が直接会社に伝わることはありません。

ですが、住民税の計算において、副業の収入が会社にばれることがあります。

その場合ですが、住民税の支払い方法を「自分で納付」を選択することで、会社による副業バレをふさぐことができます。

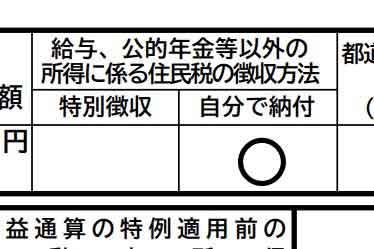

住民税の支払い方法ですが、

特別徴収:会社の給料の天引きとして徴収

自分で納付:会社の給料以外の収入にかかる住民税の増額分については自身で納付

の2パターンが選択できます。

自分で納付を選択することによって、副業収入による住民税の増加分が会社に伝わらないために、副業バレを避けることができます。

ただし、これを行ったとしても必ずばれないわけではありません。

口コミやタレコミ、また税務署による処理のミスなどが原因で会社に仮想通貨の副業収入がばれる可能性があります。

とはいうものの、上記の住民税の支払い方法として「自分で納付」を選択することによって、大きく副業バレのリスクを減らすことができます。

確定申告において、明確な税務調査対策は存在しておりません。

仮想通貨の損益計算を正しく行うこと、仮想通貨の利益を正しく申告すること、この2つをやっていれば大きな問題はありません。

仮想通貨の損益計算が難しい、確定申告に不安がある、などの状況であれば税理士に相談して慎重に進めていくことを推奨します。

仮想通貨の副業収入は、適切に確定申告を行うことが重要です。正しい申告を行わない場合、税務署から指摘を受けるだけでなく、ペナルティを課せられる可能性があります。仮想通貨の確定申告方法について不明な点がある場合は、税理士に相談することをお勧めします。また、国税庁のホームページや税務署に問い合わせることで、詳細な情報を得ることができます。

免責事項

当ブログのコンテンツ・情報について、できる限り正確な情報を提供するように努めておりますが、正確性や安全性を保証するものではありません。 当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。