仮想通貨を少しずつ利確する際の税金の計算方法とメリット・デメリット

大手監査法人での監査実務、事業会社の経理財務、税理士法人の勤務を経た後、村上裕一公認会計士事務所を立ち上げる。仮想通貨の税金を専門とする税理士として、仮想通貨の様々な税金のご相談や顧問を手掛け、多くのお客様の仮想通貨の税金のお悩みを解決しています。

2025年07月28日

仮想通貨/暗号資産

この記事の監修者

村上裕一公認会計事務所/代表村上 裕一

大手監査法人での監査実務、事業会社の経理財務、税理士法人の勤務を経た後、村上裕一公認会計士事務所を立ち上げる。仮想通貨の税金を専門とする税理士として、仮想通貨の様々な税金のご相談や顧問を手掛け、多くのお客様の仮想通貨の税金のお悩みを解決しています。

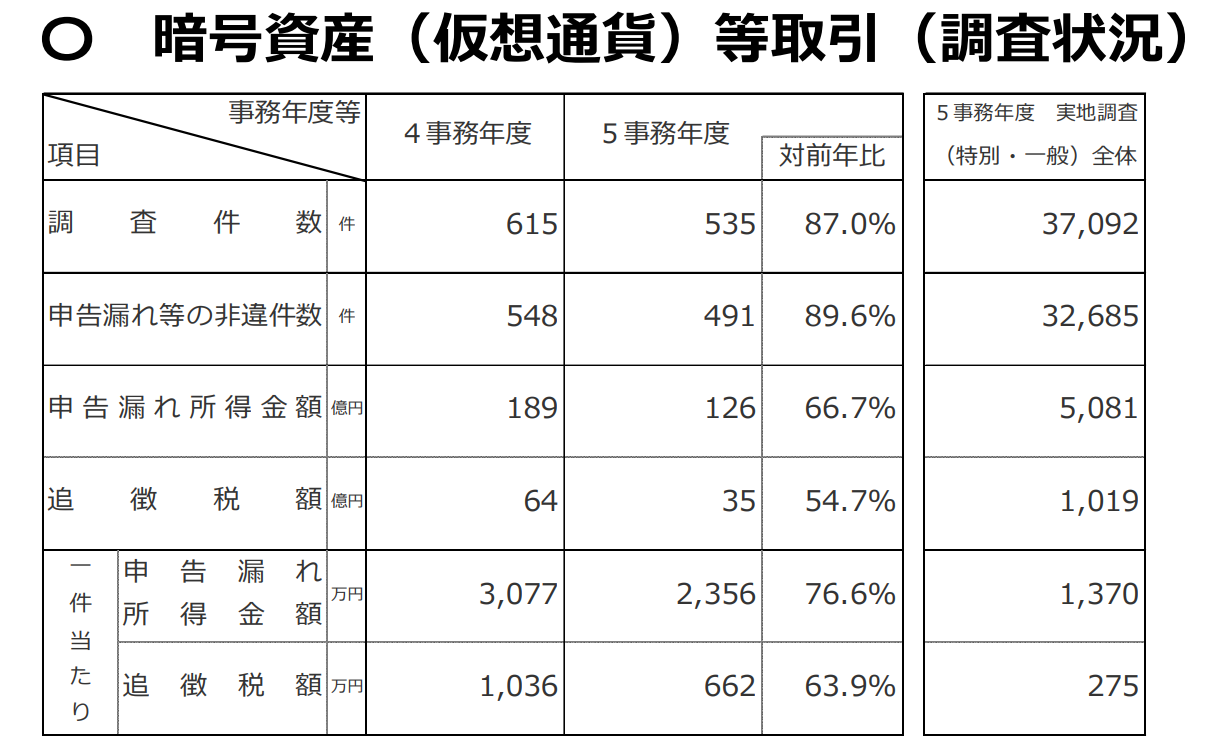

2024年11月、国税庁より令和5事務年度(2023年7月1日~2024年6月30日)の税務調査の概要が公表されました。その中でも注目すべきは、仮想通貨(暗号資産)に対する税務調査の状況です。

本記事では、国税庁が発表した最新の統計資料に基づき、仮想通貨に関する税務調査の実態を徹底解説します。

目次

国税庁は、毎年11月に「所得税及び消費税調査等の状況」という形で税務調査の統計資料を発表しています。

今回の資料では、「インターネット取引を行っている個人に対する調査状況」という項目で、「暗号資産(仮想通貨)」が明確に取り上げられていました。

国税庁は次のように明記しています。

インターネット上のプラットフォームを介して⾏うシェアリングエコノミー等新分野の経済活動に係る取引や暗号資産(仮想通貨)等の取引を⾏っている個人に対しては、資料情報の収集・分析に努め、積極的に調査を実施しています。

つまり、仮想通貨は依然として国税庁の重点調査項目であり、今後も調査は継続される見込みです。

2023年7月~2024年6月の1年間(令和5事務年度)における仮想通貨関連の税務調査の実績は以下のとおりです。

(国税庁「令和5事務年度 所得税及び消費税調査等の状況」より)

前年(令和4事務年度)に比べて件数・金額ともにやや減少していますが、それでも依然として大規模な調査が継続されています。

1件あたりの申告漏れ所得金額が2,356万円と多額の申告漏れを指摘しています。

特に注目すべきは次のデータです。

暗号資産等取引を⾏っている個人に対する調査の1件当たりの追徴税額は 662 万円と、所得税の実地調査(特別・一般)全体の 275 万円に⽐べ、2.4 倍となっています。

つまり、「仮想通貨=高額な脱税が発生しやすい」という認識で調査が行われているということです。

仮想通貨関連の税務調査における脱税の指摘率は驚異的です。

過去数年間を見ても、常に90%を超える指摘率を維持しています。

これは、国税庁が事前に仮想通貨取引所などから入手した取引データを徹底的に分析し、「ほぼ確実に脱税している」と判断した対象者のみに絞って調査を行っているためと考えられます。

2022~2023年にかけて話題となったカルダノエイダ(ADA)バブルについても注目されています。日本人のADA投資家の中には、プレセールで購入し数十倍の利益を得たにもかかわらず、無申告状態でいた人が多かったとされており、そのリストが国税に渡っていたとの噂もあります。

この一連の調査が一巡したことで、2024年はやや調査件数が落ち着いた可能性が高いです。

今後の大きな変化は、AIの活用です。

国税庁は資料内で「効率的な調査のためにAIを導入している」と明言しており、仮想通貨取引のデータをAIにより分析することで、小口の脱税(例:50万円程度)も対象にしていることがうかがえます。

これにより、以下のようなケースもリスクが高くなりました。

仮想通貨の税務調査については上記の通り1件あたり2000万円以上もの脱税を指摘しているため、数百万円程度であれば税務署が来ないだろう、とタカをくくっている方もいらっしゃるかもしれません。

ですが、今後はAIの活用により少額の脱税にも調査が入る可能性があります。

仮想通貨の税金は元々高いですが、無申告状態で税務調査が入った場合は、追加で約30%の追徴課税が課されるケースが多いです。

仮に50万円の税金を逃れていた場合:

ただし、自ら修正申告をすることで、ペナルティとなる追徴課税を下げることが可能です。

過去の無申告や申告漏れに気が付いた場合、すぐに自身で修正申告をすることを推奨します。それにより、高い追徴課税を抑えることが可能となります。

なお、弊社においても、過去の修正申告の対応を承っております。

詳細は、下記の公式LINEよりお問い合わせください。

今回の国税庁の発表を踏まえると、仮想通貨の税務調査は今後も以下のような特徴を持つと予想されます。

仮想通貨で得た利益がある方は、「税務署にバレないだろう」と軽く考えるのではなく、正しく申告・納税を行うことが最も安全な選択肢です。

免責事項

当ブログのコンテンツ・情報について、できる限り正確な情報を提供するように努めておりますが、正確性や安全性を保証するものではありません。 当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。