仮想通貨を少しずつ利確する際の税金の計算方法とメリット・デメリット

大手監査法人での監査実務、事業会社の経理財務、税理士法人の勤務を経た後、村上裕一公認会計士事務所を立ち上げる。仮想通貨の税金を専門とする税理士として、仮想通貨の様々な税金のご相談や顧問を手掛け、多くのお客様の仮想通貨の税金のお悩みを解決しています。

2024年12月13日

仮想通貨/暗号資産

この記事の監修者

村上裕一公認会計事務所/代表村上 裕一

大手監査法人での監査実務、事業会社の経理財務、税理士法人の勤務を経た後、村上裕一公認会計士事務所を立ち上げる。仮想通貨の税金を専門とする税理士として、仮想通貨の様々な税金のご相談や顧問を手掛け、多くのお客様の仮想通貨の税金のお悩みを解決しています。

近年、仮想通貨投資が大きな注目を集めています。多くの投資家が仮想通貨に魅力を感じる一方で、税金の問題に頭を悩ませているのも事実です。仮想通貨投資で得た利益に対する税金は、どのように計算され、どのような方法で節税できるのでしょうか。本記事では、税理士の視点から、仮想通貨投資にかかる税金の基礎知識や節税方法、確定申告のコツ、注意点などを詳しく解説します。仮想通貨投資で賢く節税し、効果的に資産を築いていくためのヒントを記載します。

目次

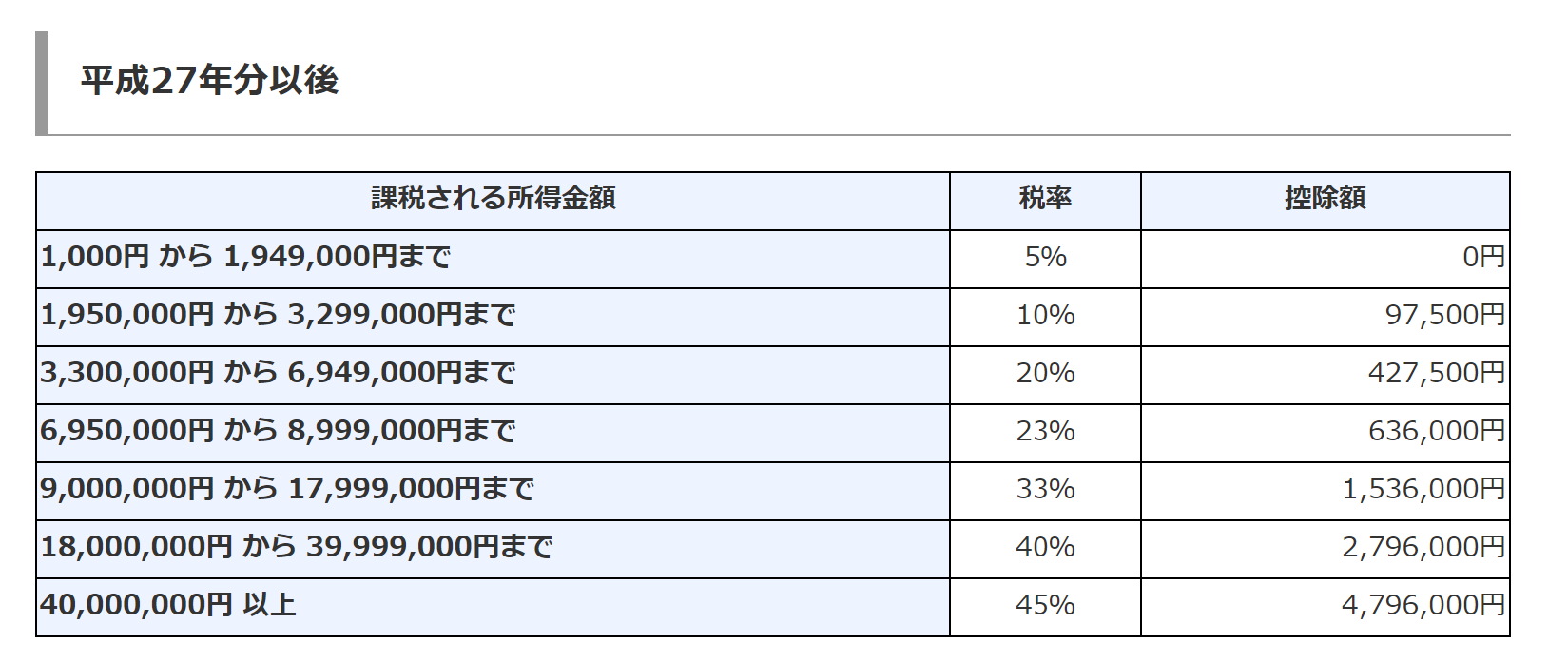

まず、仮想通貨投資で得た利益は、所得税の対象となります。所得区分は基本的に「雑所得」に該当し、他の所得と合算して総合課税されます。雑所得の税率は、所得金額に応じて5%から45%の7段階に分かれています。また、所得税とは別に、住民税も課税されます。住民税は概ね10%の税率となりますので、所得税と合算すると15%~55%です。最大税率は55%となります。

(所得税の税率表)

(上記は国税庁ホームページより。なお、上記とは別に概ね10%の住民税が計上されるため、最大税率は55%となる)

仮想通貨投資で利益が出た場合、確定申告が必要になります。確定申告では、仮想通貨の売却価格から取得価格と経費を差し引いた金額を雑所得として申告します。損失が出た場合は、他の雑所得と通算することができますが、給与所得など他の所得との損益通算はできません。

仮想通貨投資で節税するための方法はいくつかあります。主なやり方について、下記で解説していきます。

法人化するメリットも大きいでしょう。個人として仮想通貨投資を行うよりも、法人を設立して投資を行う方が、節税効果が高くなる場合があります。法人税率は概ね33%となっているために、個人での最大税率55%と比較すると大きく節税することができます。さらに法人の場合は、経費の計上や損失の繰越控除など、より柔軟な節税策を活用できます。一方で、法人設立や維持にはコストがかかるため、投資規模や収益性を考慮する必要があります。

法人設立についてのメリットデメリットの詳細は、下記の記事を参照ください。

参考記事「仮想通貨投資で法人化するメリットとデメリット – 節税効果と注意点を徹底解説!」

続いて、必要経費の計上です。仮想通貨の取引手数料や、取引に必要なパソコンやスマートフォンの購入費用、インターネット回線の通信費など、投資に直接関連する支出は経費として計上できます。これらを適切に記録し、確定申告で申告することで、税負担を減らすことができます。

必要経費については、納税者の属性(法人で運用している、個人の事業所得で運用している、個人の雑所得で運用しているなど)によって変わってくる面があります。必要経費の詳細については、下記の記事を参照ください。

参考記事「【税理士監修】徹底解説!!仮想通貨の必要経費」

次に、含み損の損切りによる税額の調整です。仮想通貨の価格が下落し、含み損が発生している場合、税負担を軽減するために、年末に損切りを行うことを検討しましょう。個人で保有している場合は、含み損益は課税の対象外になっているために、含み損を抱えているトークンを売却し、損切り計上することで、それまでの仮想通貨の利益と相殺することができ、利益を減らすことが可能です。利益を減らした結果、利益×税率の税金金額も減ることとなるのです。ただし、含み損を損切りするためには、自身のポートフォリオを把握しておくこと(コイン種類、枚数、取得価額、時価を把握すること)、さらに、含み損の損切りは同一年度内に実施する必要があるという留意点があります。

また、仮想通貨と同じ雑所得の総合課税のものであれば、損益通算が可能です。そのため、例えばですが、海外FX取引所の利益と仮想通貨の損失は相殺することが可能です。

また、海外移住による非居住者としての節税メリットも注目されています。日本の税法上、日本の非居住者は国内源泉所得にのみ課税されるため、仮想通貨投資で得た利益に対する税金を節約できます。ただし、移住先の国の税法にも注意が必要です。

海外移住については、海外に移動するのみでは日本の税金が課税されるリスクがあります。日本の税金を逃れるためには、税法上の日本の非居住者の要件を満たさないといけません。非居住者の要件については下記の記事を参照ください。

参考記事「仮想通貨の海外移住 〜税法上の非居住者になるための要件とは〜」

日本よりも税率の低い国に海外法人を設立することにより節税をすることも可能です。ただし、海外法人設立の場合は、タックスヘイブン税制と言って、簡単に言うと「低税率国の海外子会社でお金を稼いでも、日本で課税します」というルールが適用される可能性があるため、タックスヘイブン税制に該当しないようなスキームを検討する必要があります。

仮想通貨投資で節税を行う際は、2つの注意すべきポイントがあります。

税務調査対策も万全にしておきましょう。仮想通貨の税金は国税庁も注視している分野であるために、税務調査に当たる可能性が高いです。取引内容や申告内容に誤りがないか、専門家に相談しておくと安心です。

海外の取引所を利用する場合は、さらに注意が必要です。海外の仮想通貨取引所は、取引データの入手が困難なこともあります。必要に応じて、税理士など専門家の助言を求めることをおすすめします。

仮想通貨投資における節税や確定申告は、専門的な知識が必要となります。税理士に相談することで、さまざまなメリットが得られます。

税理士は、仮想通貨投資に関する税法に精通しているため、適切な節税策を提案してくれます。また、確定申告の作成をサポートしてくれるので、申告漏れや計算ミスを防ぐことができます。

仮想通貨投資では、税務上のトラブルに巻き込まれるリスクもあります。税理士に相談することで、トラブルを未然に防ぎ、リスクを管理することができます。

仮想通貨投資で節税するためには、経費の計上、含み損の損切り、海外移住、法人化など、さまざまな方法があります。しかし、それぞれの方法にはメリットとデメリットがあり、注意すべきポイントも多くあります。

特に、税務調査対策や海外取引所の利用など、専門的な知識が必要となる部分では、税理士などの専門家に相談することが重要です。

仮想通貨投資は、高いリターンが期待できる一方で、価格変動リスクも大きいため、自己の資力や知識に合った適切な資産運用が求められます。節税は重要ですが、リスクを十分に理解し、無理のない投資を心がけましょう。

免責事項

当記事のコンテンツ・情報について、正確な情報を提供するように努めておりますが、正確性や安全性を保証するものではありません。 当サイトに掲載された内容によって生じた損害等は、一切の責任を負いかねますのでご了承ください。